「専従者給与」とは個人事業主をしている人が家族に払っているお給料ってイメージがありますよね。

そのイメージで間違ってはいないのですが、節税対策として専従者給与を考える時に、どれぐらいの金額を払って良いのか?誰に払って良いのか?など細かく気をつける点がいくつかあります。

今回は専従者給与を正確に理解して、上手に使えるように整理してみます。

・専従者給与とは?

・専従者給与を使う時の注意点

◆青色事業専従者給与・事業専従者控除とは?基本事項を整理

お給料は経費・・・普通ならこのように考えるはず。しかし、基本的に専従者と呼ばれる人に払うお給料は経費になりません。カンタンに言えば不正をさせないように厳しくルールが設定されているわけですが、まずは基本的な事項から整理していきましょう。

(1)専従者とは

専従者とは「もっぱら、その仕事に従事する者」という意味です。個人事業主の家族の中で事業に関わっている人のことを指します。

ここで言う「個人事業主の家族」というのは生計を一にしている家族、つまり同じ財布で生活をしている、同じ屋根の下で生活をしている、同じ生計で生活をしている家族のことです。

そんな個人事業主の家族が専従者として認められる条件には以下の三つがあります。

- 個人事業主の生計を一にする配偶者や家族

- 年齢が15歳以上

- 年間の半分以上はもっぱら事業に従事していること

(2)なぜ事業専従者給与には経費にするためのルールがあるのか?

個人事業主の税金は主に所得税です。所得税は利益が大きくなればなるほど税率が大きくなります。そうすると、個人事業主一人だけに利益を振り分けるよりも、配偶者や家族にお給料として渡した方が利益を分散できて結果的に税金が安くて済むことがあります。

この方法が度をすぎてやりすぎると利益調整ができることになるので、税金の法律では厳しいルールを設けて悪いことをできないようにしているのです。

「生計を一にする家族でないといけない」とか「年齢が15歳以上でないといけない」とか「年間の半分以上はもっぱら事業に従事していないといけない」とかはそういう意味ですね。

これが青色専従者給与を払う時にはさらにルールがあるので後半で紹介します。

(3)事業専従者控除(事業専従者給与)と青色事業専従者給与の違い

少し言葉の意味が複雑なのですが、青色申告をしている個人事業主は専従者にお給料を出すという届出をすると支払うお給料が経費になります。これが青色申告をする時のメリットの一つでもあります。

そうすると白色申告は専従者に出したお給料を経費にすることができないのですが、専従者控除という特典を利用することができます。専従者控除を専従者給与と言ったりもして、青色専従者給与と混乱したりしますので整理していきましょう。

個人事業主は青色申告をした方がメリットが多いです。青色専従者給与以外にもあるので詳細は「個人事業主が青色申告する時のメリット一覧!白色申告との違いを紹介します!」の記事をご覧ください。

1、事業専従者控除(事業専従者給与)とは

白色申告の場合は専従者への給与は経費となりませんが、一定の金額を専従者控除として利用できます。控除とは差し引くという意味で、白色申告でも専従者控除を使って税金を安く抑えることができるのです。

専従者給与と言うこともありますが、正確には専従者控除です。青色申告をしていればルールに従って専従者に支払う給与を経費にできますが、こちらを青色専従者給与として区別します。

白色申告の専従者控除は配偶者で最大86万円控除されます。配偶者以外の専従者で最大50万円の控除です。詳細な計算方法は事業所得を専従者+1の数字で割ります。その数字が控除の金額で最大86万円だったり50万円だったりするわけです。

2、青色事業専従者給与とは

青色専従者給与とは青色申告を使っている個人事業主の特典の一つです。事前に届出を出しておけば専従者に支払うお給料を経費にできるというものです。

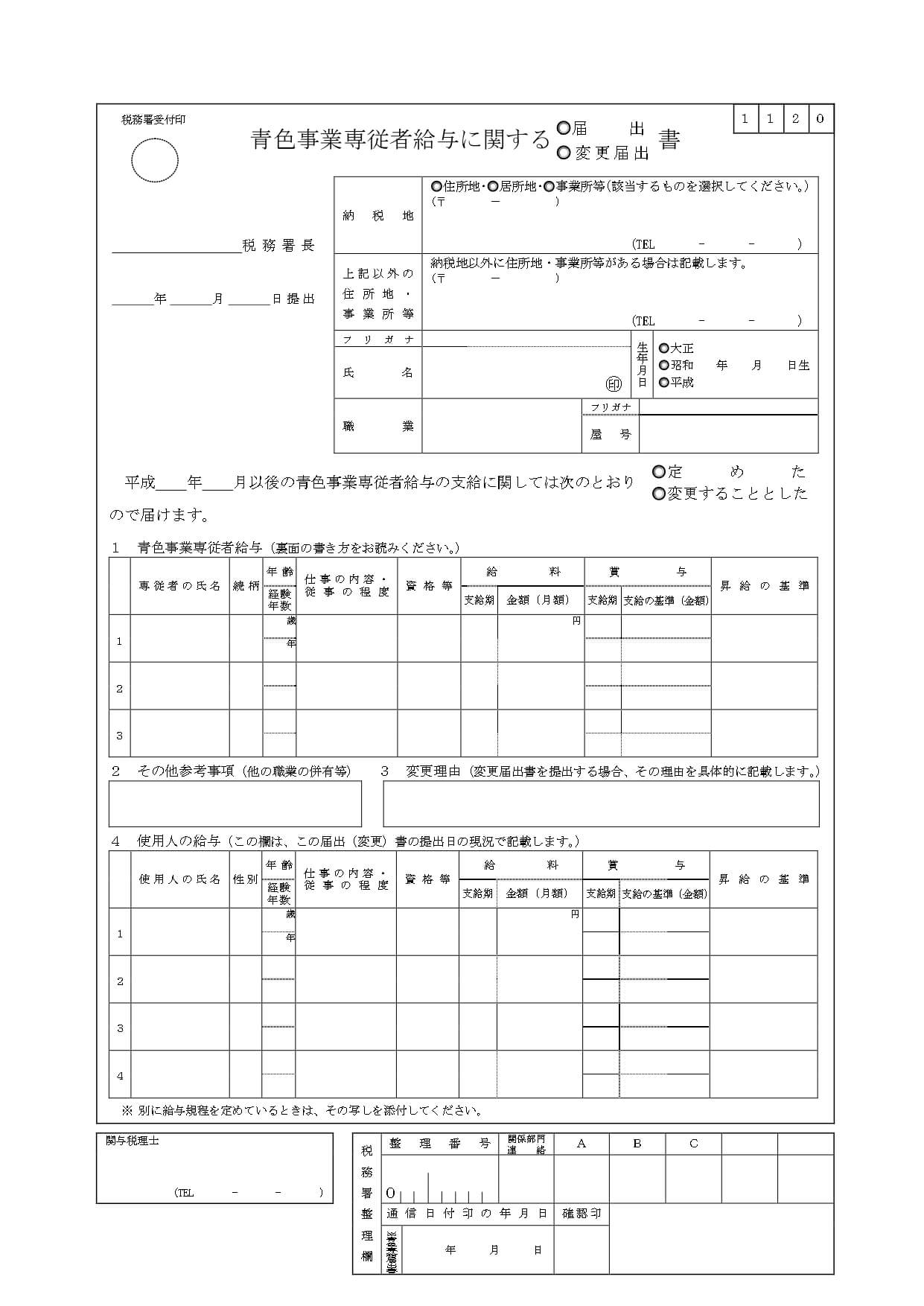

青色事業専従者給与の適用をするには、青色申告の届出をした上で「青色事業専従者給与に関する届出書」を税務署に提出します。

届出を出したら通常の給与明細を作って、必要に応じて所得税を源泉引いて支給していきます。青色事業専従者に対しても年末調整は必要ですね。カンタンに給与明細や年末調整を済ませたい場合は人事労務freeeは便利なのでお試しください。

◆青色事業専従者給与の書き方と提出期限

それでは実際に青色事業専従者給与を使うための手順を紹介します。基本的には青色申告の承認申請書を先に出しておかないといけませんのでご注意ください。

青色申告の承認申請書の出し方は「個人事業主が青色申告する時のメリット一覧!白色申告との違いを完全網羅します」の記事をご覧ください。

(1)青色事業専従者給与の書き方

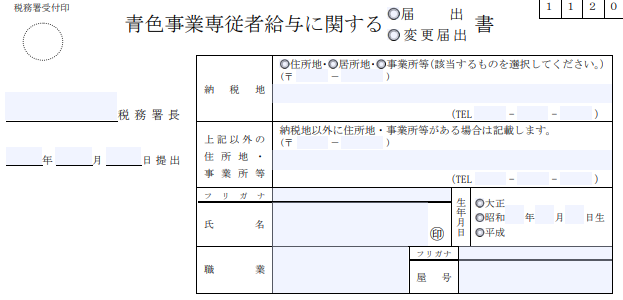

1、上の部分の納税地から屋号までは開業届と書き方は同じ

青色事業専従者給与の届出書は、管轄の税務署に提出するので税務署名を記載しましょう。上部右半分の納税地から屋号までは、開業届と同じです。青色申告の承認申請書も同じですので、それらの書類を参考にしてください。

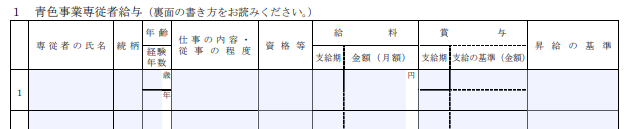

2、青色事業専従者給与の欄

この欄には専従者の氏名と続柄を書きます。経験年数の箇所にはお任せする仕事内容を過去に経験している年数と今の仕事に従事している年数をトータルで記載します。

仕事内容の箇所は、お任せする仕事内容をなるべく詳細に書いてください。青色事業専従者給与として払う金額は世間一般的に妥当な金額でないといけません。ざっくり事務なんて書いて月50万円も払ったらおかしいことになってしまいますので詳細を記載するようにしましょう。

また給料の額や賞与はあくまで最大値の基準です。これを超えて支払うと問題ですが、ここで設定する金額を下回る分には問題ありません。なるべく相場の金額を加味しながら最大の金額を設定するようにしましょう。

3、その他の参考事項と変更理由

その他の参考事項は必要があれば書いて下さい。また青色事業専従者給与の届出ている金額を変更する場合は、こちらの書類を改めて提出しその理由も書かないといけません。

4、使用人の給与

届出をする時点ですでに使用人がいる場合はこちらに記入します。使用人とは従業員のことです。同じような仕事内容を任せているのであれば通常の使用人と同程度のお給料しか経費として認められないためこのような項目が存在します。

(2)青色事業専従者給与の提出期限

青色事業専従者事業の提出期限は、その専従者を雇い始めてから2カ月以内の提出です。

国税庁のホームページでは書き方が難しいのですが、基本的に「3月15日までの提出」となっています。ここで3月15日までに提出しないと今年は青色事業専従者給与を利用できないんだ!と混乱しがちです。

その後半で新しく事業を開始した場合や、新しく専従者がいることになった日から2カ月以内との説明もあります。そのため3月15日を過ぎていたとしても新規開業の場合や、専従者を雇うことになってから2カ月以内であれば大丈夫ということになります。

(3)青色事業専従者控除の給与を上げるように変更する時の注意点

青色事業専従者給与は届出ている金額を上回らなければ大丈夫ですが、もし売上が好調で上限を超えて給与を出したい!とか、追加で新しい仕事お願いするから給与を増やす!という場合は変更の届出を出さないといけません。

注意点としては毎年3月15日までに提出をしないとその年の専従者給与を上げることができないので期限にだけは気を付けましょう。

◆青色事業専従者給与を利用する時の注意点

青色申告専従者給与を利用する時は、青色申告をしていることや、期限以内に青色事業専従者給与に関する届出書を出しておくことがありました。

それ以外でも注意すべきポイントがあるので整理しておきましょう。

(1)青色事業専従者給与の金額の決め方

まず専従者の給与は無尽蔵に高く設定できるわけではありません。高すぎる給与は経費として認められない場合があるので注意しましょう。

1、同じ業務を行う世間の相場と同金額で設定する

気を付けるべきは世間の相場と同程度の金額で設定することです。事務職なのに月給50万円なんておかしいですよね。世の中の求人票などから相場を出した方が良いでしょう。また、すでに雇っている人に同じ業務を任せている人がいる場合はその方の給与が基準となります。

2、経営・管理に携わる仕事を任せることで相場より高い専従者給与を払う

たとえば専従者に払うお給料を高く設定したいのであれば経営や管理に関わる仕事を任せることも検討した方が良いと思います。例えば採用活動なんかは採用計画を立てたり、採用実務に携わることで経営という大枠に関わっているとされます。

他にも事業の経理や会計に携わっていれば経営管理に関わっているとみなされる可能性も高くなるので高い金額を支払う理由になるでしょう。それでも一般の感覚から大きくかけ離れる金額を設定するのはオススメできません。

(2)どこまでの親族が青色事業専従者給与として経費が認められる?

青色事業専従者によって親族に払うお給料が経費になると言っても、親族なら誰でも良いというわけではありません。微妙な難しいラインもありますが、何がダメなのか詳しく見ていきましょう。

1、他の会社でパートとして働く奥さん

今までに相談を受けた例では、個人事業主であるご主人の奥様が他の会社でパートとして働いていたケースです。その上でご主人の事業を手伝っているので青色事業専従者給与を払えませんか?という相談でした。

年間で半分以上はご主人のお仕事を手伝うということで、大丈夫そうな気もしますがこの場合はNGとしました。理由は専従者はもっぱら事業に従事しないといけないのですが、この「もっぱら」の部分です。他で仕事をしている人は事業に「もっぱら」従事しているとは言えないというのが基本スタンスなわけです。

一応、事業の妨げにならないものと言葉が続いているのですが、何をもって事業の妨げにならないかは基準があいまいで判断がしにくいです。現実的に事業を妨げないとなるとフルタイムで事業に従事したとしたら深夜の時間帯とか、土日とかでしょうが、そんなに働くと通常業務にも支障があるとも言えますし難しいところです。

2、大学に通う21歳の娘

大学生の娘なら青色事業専従者給与にあたりそうですが、これもNGです。一応学生は学業がメインという扱いです。夜間学校に通う学生ならOKという話もあります。

(3)青色事業専従者給与は配偶者控除を一緒に使えない

特に気を付けたいのが青色事業専従者控除としてお給料を払っている場合は、その人に配偶者控除を使うことができない点です。

たとえば事業主の奥さんに毎月8万円のお給料を渡して青色事業専従者として経費にしているとします。奥さんは月8万円ですから配偶者控除の対象になりそうですが青色専従者の人はダメというルールがあるのです。

一応共働きの夫婦は工夫次第で色んな税金対策ができますから「保存版!共働き夫婦が扶養などの仕組みを最大限活用して税金対策する方法」もご覧ください。

◆「青色事業専従者給与の注意点」まとめ

専従者は同じ屋根の下で暮らす家族ですからお給料を経費として認めることができたら確かに税金としてメリットは大きいです。ただし悪いことを防ぐために厳しいルールが課せられているので勝手な判断で進めたりせずに専門家への相談も行うようにしましょう。自分に適した税理士を探す時は税理士ドットコムが良いと思います。

・家族が手伝ってくれる事業主は青色事業専従者給与を使った方が良い。

・子どもやパートをしてしている奥さんに給与を払う時は条件に注意しましょう!

<名言>

この「需要と供給の法則」によって、若い君たちの「市場価値」はこれからどんどん高くなっていく。人手不足が深刻化する日本では、大学を卒業すればほぼ全員が就職できるし、優秀な若者を大企業が奪い合うようになった。

コメント